【1.25】今日财经时讯及重要市场资讯

发布时间:1/25/2024 12:24:51 PM 来源: 浏览:211

【财经要闻】

IPO Watch:经济不确定性影响市场前景信心 ASX澳交所上市新股数量创新低水平

根据咨询和会计公司HLB Mann Judd本周三发布的年度报告IPO Watch,2023年ASX澳交所的上市新股数量创下新低水平。

报告显示,2023年ASX澳交所新上市公司仅32家,其中大多数是小盘股公司,筹集资金总额为8.47亿澳元。而在2022年,ASX澳交所新上市公司为87家,筹集资金总额略高于10亿澳元。

由此,2023年ASX澳交所新上市公司数量创下自2004年该报告有记录以来的最低水平,且其筹集资金总额自2012年以来首度未超过10亿澳元大关。

报告同时称,由于经济不确定性对市场前景信心带来的不利影响,2024年的上市新股数量可能将继续受到影响。报告称,今年截至目前的ASX澳交所新上市公司仅有5家,甚至低于去年同期水平。

而据ASX澳交所高管人员的说法,随着利率前景看起来更加乐观,投资者情绪有所改善,因此他们预计今年的新上市公司数量或较2023年有所增加。

澳洲大学学费今年飙升7.8% 法律等专业学费上涨近1200澳元

根据《澳大利亚人报》周三报道,对澳洲本土学生而言,2024年的大学学费将上涨7.8%,其中法律、会计、商业和通信专业的学费将上升至16,323澳元,比去年高出1181澳元。

学习工程、专业医疗、计算机、环境或科学的学生,今年的学费为 8948澳元,比去年上涨647澳元。最便宜的护理、教学、数学和农业专业的学费今年将增加321澳元,达到4445澳元。

医学、牙科和兽医学等五年或六年制专业的学费今年将增加近1000澳元,达到12,720澳元。

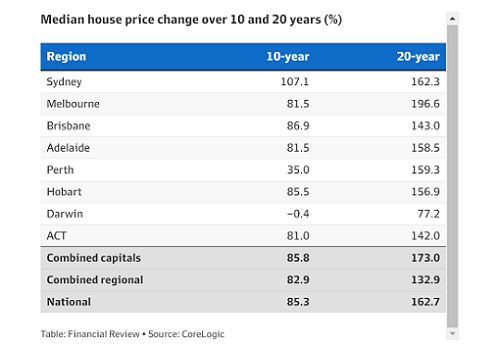

悉尼房价过去十年涨幅超一倍 未来十年或再次翻番

根据房地产数据分析机构CoreLogic发布的数据,悉尼房价在过去十年飙升107%,房价中位数上升724,221 澳元。同期,新州偏远地区的房价攀升105%,房价中位数上升379,694澳元。

该机构研究主管Eliza Owen表示,在过去十年中,悉尼房价虽然有所波动,但涨幅仍然超过其他首府城市。过去一年悉尼房价上涨超过10%,如果这一趋势得到维持,未来十年悉尼房价仍有可能翻番。

悉尼房价历史上多次在十年的时间内翻番。在截至1994年9月的十年,悉尼房价中位数首次翻番。在截至2002年1月的十年,房价再次翻番。在截至2003年12月的十年,悉尼房价飙升160%。

下表为澳洲首府城市、偏远地区以及全澳房价中位数在过去十年和二十年的涨跌数据:

(制表:AFR;来源:Corelogic)

澳洲增长型基金投资回报率反弹 最高达25.1%

受降息前景、全球经济软着陆以及人工智能公司股票大涨的提振,澳大利亚增长型基金2023年异军突起,取得了令人瞩目的投资回报。

根据美世咨询(Mercer)发布的数据,增长型基金的业绩占据了基金投资回报率前10名的位置,其中第一名为Hyperion,该基金去年的回报率为25.1%,是ASX200指数12.1%回报率的两倍多。五年来,该基金一直是表现最好的基金,年回报率达15.1%,但2022 年亏损25.4%。

排名第二的是ECP基金,该基金去年的回报率为 23.6%,近五年的年回报率为15%,排名第六。

下表为2023年澳洲基金投资回报率排行榜,其中包括排名、基金名称和年回报率:

(来源:Mercer)

美股三大指数收盘涨跌不一

美股三大指数收盘涨跌不一,道指跌0.26%,纳指涨0.36%,标普500指数涨0.08%,热门科技股多数上涨,AMD涨超5%,英伟达涨超2%,Meta、谷歌涨超1%。半导体设备与材料、机器人板块涨幅居前,阿斯麦涨超8%,美国像素涨超5%,科磊涨超3%,博通涨超2%。太阳能、贵金属跌幅居前,科尔戴伦矿业、埃氏金业跌超5%,阳光动力跌超4%,赫克拉矿业跌超2%。(文章来源:财联社)

欧股收盘普涨

欧股收盘普涨,德国DAX30指数涨1.59%,英国富时100指数涨0.56%,法国CAC40指数涨0.91%。(文章来源:财联社)

“七巨头”愈发闪耀:微软市值突破3万亿美元 英伟达、Meta等刷新历史新高

美股周三盘中,去年曾主导美国股市的几只科技巨头股票纷纷刷新历史新高,带动标普500指数重新回到历史高位。其中,微软市值达到了历史性的3万亿美元。(文章来源:东方财富Choice数据)

开发者担忧恐成现实!苹果拟对侧载设置新的收费和限制

据媒体报道,苹果正计划在允许人们在iPhone封闭的生态系统之外下载应用程序(即侧载)时,增加新的费用和限制,以应对欧盟数字市场法案(DMA)。(文章来源:东方财富Choice数据)

马云取代软银成为阿里巴巴最大股东

据消息人士透露,马云与蔡崇信合计持股已超过软银的持股比例。近两年来,孙正义所控制软银已通过远期合约削减了其持股比例,从2022年12月的约7%降至去年3月的2%左右,到5月则降至0.5%不到,马云目前已取代软银成为阿里巴巴最大股东。(文章来源:东方财富Choice数据)

特斯拉第四季业绩辜负市场期望 一反常态没有提供具体交付目标

特斯拉公布的第四季财报不及市场预期,并预计在研发下一代汽车之际2024年的销量增速将“明显下降”。这家电动汽车制造商周三一反常态地没有提供具体交付目标。特斯拉长期以来一直将数年内的年均增速定在50%。分析师预计,特斯拉今年的汽车销量在220万辆,比2023年增长约20%。特斯拉长期以来一直表示正在开发下一代汽车。新车型将有助于令特斯拉的产品线面貌一新。(文章来源:财联社)

中国科研团队发现自然界新矿物倪培石

1月20日,记者从中国地质调查局天津地质调查中心获悉,经国际矿物学学会新矿物命名与分类专业委员会(IMA-CNMNC)评审投票,由中国地质调查局天津地质调查中心曲凯课题组联合国际研究小组申请的新矿物倪培石获得正式批准。

倪培石的发现具有重要意义。研究团队介绍,倪培石是目前在自然界中发现的最富铈的硅酸盐矿物。倪培石属稀土矿物,稀土元素常被称为“现代工业的维生素”,能够广泛应用于航天、新能源、先进制造等高新技术产业。倪培石还对探讨稀土矿床早期成矿作用具有重要研究价值。

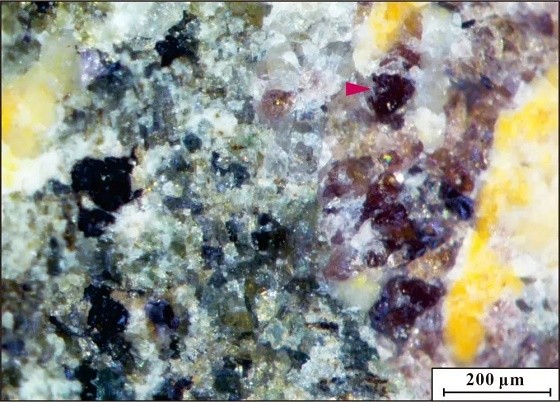

含倪培石的稀土矿石照片。(受访者供图)

这种新矿物发现于河南省西峡县太平镇稀土矿,从发现到正式获得批准,历经了两年多的时间。2021年,课题组采集到矿石标本;2022年初,在对该矿石进行稀土元素赋存状态研究时,发现了一种具有特殊成分的稀土矿物,通过物理性质、化学成分等系统矿物学研究后,确认其应为一种硅铈石超族的新矿物。

“矿物学作为地质学的基础,是整个地球科学系统的基石。而新矿物研究属于矿物学领域的基础性研究,可为人类认识和利用自然物质提供依据。”曲凯说,随着近年来对基础研究的重视,我国在新矿物研究领域取得了突破性进展,发现数量不断上升。

倪培石(红棕色,箭头所指)。(受访者供图)

值得一提的是,倪培石因其独特的化学成分与晶体结构特征,打破了硅铈石矿物族原有的分类命名体系。最终,以南京大学地球科学与工程学院倪培教授的名字命名,致敬他长期以来在钨、锡多金属以及稀有、稀土矿床研究领域的卓越成就。

该发现由中国地质调查局天津地质调查中心牵头,南京大学、意大利帕多瓦大学、意大利比萨大学、捷克马萨里克大学、俄罗斯科学院费斯曼矿物学博物馆、中国地质大学(北京)、核工业北京地质研究院与河南省核技术应用中心的科研团队共同参与完成。研究得到了国家留学基金与中国地质调查局合作项目、国家自然科学基金和中国地质调查项目的联合资助。(文章来源:新华社)

高盛:全球铜市场供应紧张 铜价或涨至1万美元/吨

高盛表示,如果来自中国的对电动汽车、绿色能源和基础设施的需求持续强劲,铜市场将在2030年前走向不可逆转的供应短缺。

高盛指出,全球铜产量的增加至少需要七年时间,而今明两年即将投产的一些项目是铜供应管道开始枯竭前的最后一搏。高盛称,这是一个众所周知的话题,但许多看涨者正在等待铜价反映更高的激励价格,或者将在供应紧张的2026年期间采取行动。

然而,巴拿马铜矿场Cobre Panama的关闭和智利铜矿品位下降导致市场过早变得紧张。高盛表示,今年的铜市场将处于2021年以来最紧张的状态,预计将出现42.8万吨的缺口,而目前的可见库存仅为26万吨。高盛还补充称,今年迄今为止没有明显的库存增加。高盛表示,在未来12个月的基础上,继续将铜的目标价格定为1万美元/吨。截至发稿,LME铜报8423美元/吨。

此外,加拿大矿业大亨、艾芬豪矿业有限公司董事长Robert Friedland预计,今年铜价将升至9500美元/吨,然后降至7500美元/吨。Robert Friedland表示,这种下跌将是短暂的,随着美联储考虑降息以及亚洲一些国家的经济提速,对铜的需求将会增加。他补充称,关键采矿业务的一系列重大挫折预计也将导致铜市场在未来一年收紧,从而消除分析师此前预计将持续到2024年的大量过剩。他指出,铜现货市场非常、非常紧张。由于美联储可能降息,以美元计的铜价可能会大幅上涨。(文章来源:智通财经APP)

铜供应中断加剧市场不确定性

据外电1月22日消息,铜价在去年最后一个月上涨了1.90%。到去年12月底,铜价达到了去年8月以来的最高水平,导致对2024年铜价的预测褒贬不一。然而,到2024年初,价格开始从5个月的峰值回落。到1月中旬,铜价仍被困在长期横盘趋势中。总体而言,铜月度金属指数(MMI)横盘震荡,从去年12月到今年1月上涨1.34%。

*铜市场数十年来最严重的期货溢价*

随着铜价继续横盘,市场处于上世纪90年代初以来最大的正价差范围内。事实上,LME主要现货铜价在2024年初跌至每吨较期货价格贴水109.50美元。尽管在接下来的几周,价差略有收窄,但到1月中旬,价差仍高于每吨100美元。 深度期货溢价表明现货市场供过于求。这似乎与国际铜研究组织(ICSG)在2023年前10个月估计的5.1万吨供应缺口形成了鲜明对比。此外,铜矿供应中断继续加剧了对长期供应的担忧,影响了今年铜价的整体预测。这类中断包括正在关闭的Cobre Panama铜矿,影响了全球约1%的铜产量。

尽管有供应紧张的消息,但交易所的库存水平仍然强劲。尽管库存水平与铜价的相关性可以忽略不计,但今年下半年LME库存的强劲增长表明当前需求依然低迷。尽管自去年12月底以来库存略有下降,但LME库存仍接近2022年5月以来的最高水平。

*铜价跟随美元指数震荡*

在较深的期货溢价中,铜价尚未突破横盘走势。与此同时,美元指数同样保持盘整。从去年12月到今年1月,市场似乎越来越期待美联储在2024年底采取鸽派政策,主要原因是通胀降温。与铜等大宗商品价格相反的美元指数在整个2023年第四季度呈下降趋势。

不过,官员们后来缓和了市场对美联储何时会降息的希望。此外,美联储理事Christopher Waller指出,通胀率离美联储2%的目标“近在咫尺”。不过,Waller也强调他支持对最终的转向采取谨慎态度。Waller在一次在线讨论中指出:“关键是经济表现良好。使得我们可以谨慎而有条理地行动。我们可以看看数据怎么样,看看进展是否持续。”Waller担心匆忙的政策调整可能会导致通胀反弹,他称:“最糟糕的情况是,在我们已经开始降息之后,一切都发生了逆转。”随着进入2024年,分析师将不得不根据最新信息继续调整他们的铜价预测。

*交易商降低降息押注,铜价预估仍乐观*

像Waller这样的言论导致市场解除了对美联储下次降息时间的押注。这反过来又支撑美元指数的短期反弹。根据芝加哥商品交易所(CME)的Fed watch工具,市场普遍预期美联储在即将召开的1月会议上不会调整联邦基金利率。与此同时,利率交易商对3月份将降息的押注从1月12日的76.9%降至今天的65.2%。

由于美联储的行动继续暗示美元指数的走向,这可能会阻止短期铜价大幅突破上行或下行。不过,如果未来几个月通胀继续趋低,且经济数据支持鸽派转向,则可能为美元指数和铜价提供足够动能,以建立新趋势。对铜来说,降息可能会推动铜价走高,这似乎符合目前的市场预期。根据LME最新的交易商持仓报告,截至1月16日,投资基金仍持有净多头头寸。(文章来源:上海有色网)

(部分资料来源:澳洲金融评论 澳大利亚人报 RBA)

【小编贴士:】手机端阅读时,点击文章页面左上Logo即可返回首页阅读。祝读者朋友天天健康、开心!工作投资顺利。

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

(郑重声明:ACB News《澳华财经在线》对标注为原创的文章保留全部著作权限,任何形式转载请标注出处,图片来自网络。)