【7.5】今日财经时讯及重要市场资讯

发布时间:7/5/2023 11:15:41 AM 来源: 浏览:362

【财经要闻】

澳大利亚资源和能源最新展望:总出口收入创历史新高后预将走软 清洁能源转型所需关键矿物将迎广阔市场

澳大利亚工业、科学和资源部(DISR)近日发布2023年6月版《资源和能源季刊》报告,描摹行业当前轮廓并给出未来两年的预期展望。

报告显示,澳大利亚2022-23年资源和能源出口收入达到创纪录的4600亿澳元。该数字基本符合澳大利亚工业、科学和资源部此前4590亿澳元的预期。

(延伸阅读《澳洲本财年资源和能源出口收入将破新纪录 锂金属将步入出口资源前列》)

但报告同时称,随着全球经济增长放缓和供应状况改善推动大多数大宗商品的价格走低,预计澳大利亚的资源和能源出口收入将在未来两年出现显著下降。

预测称,澳大利亚的资源和能源出口收入将在2023-24年下降至3900亿澳元,并在2024-25年继续下降至3440亿澳元。

而在细分市场,澳大利亚各类资源发展将有不同命运。

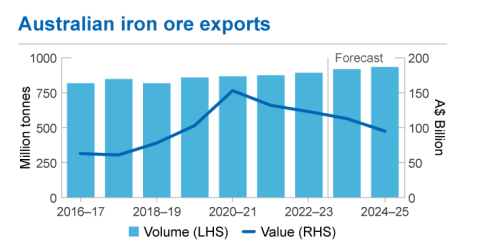

铁矿石出口收入预将因中国需求下降受挫

作为澳大利亚出口额最大的矿产品,澳洲铁矿石出口收入预计将从2022-23年的1230亿澳元下降至2023-24年的1100亿澳元,并在2024-25年继续下降至930亿澳元。

(图表来源:DISR)

报告称,中国的铁矿石需求占到全球铁矿石需求的近60%,而由于预计在到2025年的展望期内,中国的钢铁总产量将小幅下降,预计未来几年内的全球铁矿石需求增长率将出现放缓,进而推低铁矿石价格。

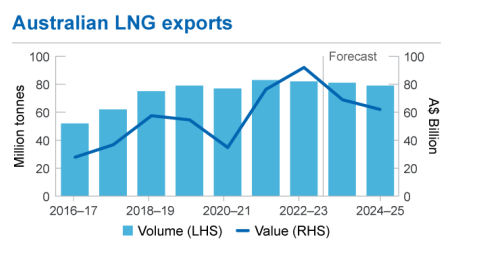

天然气和动力煤

澳大利亚工业、科学和资源部预测,由于澳洲液化天然气价格将从2022年的高位回落,其出口收入将从2022-23年的920亿澳元下降240亿澳元至2023-24年的680亿澳元,并将在2024-?25年进一步下降80亿澳元至600亿澳元。

(图表来源:DISR)

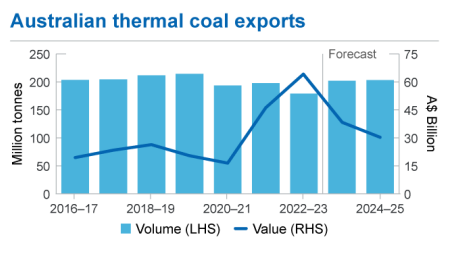

与此同时,由于预计未来产量提升和价格回落,澳洲动力煤的出口收入也将大幅下降,从2022-23年的640亿澳元降至2023-24年的约380亿澳元,并在2024-25年进一步下降至300亿澳元。

(图表来源:DISR)

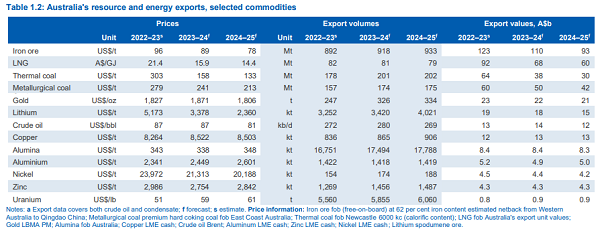

锂、铜、镍等关键矿产

而随着全球能源转型步伐加快,澳洲用于清洁能源开发的关键矿产将迎来广阔市场。

报告预测,到2025年,支持清洁能源转型的关键矿物出口收入累计将超过400亿澳元,其中锂和铜将为主要贡献者。

报告称,电动汽车需求的增长将推动锂金属需求大幅增长,但由于开采增多将推动锂产量增加,预计锂出口收入将从2022-23年的190亿澳元下降至2024-25年的150亿澳元。

此外,到2024-25年,铜出口收入将从2022-23年的120亿澳元增长至130亿澳元,而铝、锌和镍等被认为对全球经济电气化至关重要的其它矿产的出口收入将累计达到150亿澳元。

(图表来源:DISR)

澳洲超140万人偿还房贷存困难 加息将导致情况更加糟糕

根据罗伊摩根发布的报告,在过去一年中,澳洲在偿还房贷方面存在困难的房贷持有人的人数增加62.7万人至大约143万人,占房贷持有人总数的28.8%,创15年新高。

报告称,如果利率上升0.25%,将有另外5.1万房贷持有人面临还贷困难。如果利率继续被调高0.25%,此类人群将增加9.4万人。如果澳储行把利率调高至4.6%,按揭贷款持有人中的大约30%将面临还款困难,接近2008年初全球金融危机时35.6%的高点。

按照该机构的评估标准,如果需要偿还的房贷占税后收入的25%至45%,则房贷持有人“面临风险”,如果该比例上升至45%以上(含),则房贷持有人“面临极度风险”。

AustralianSuper年回报率为8.2% 未来仍面临挑战

尽管澳大利亚规模最大的养老基金AustralianSuper在2023财年采取了防御型投资策略并对非上市资产进行了减计,但该基金仍然取得了8.2%的投资回报率。

虽然该回报率低于同类基金Cbus 8.5%和ART 10%的回报率,但与其上财年亏损2.7%相比,已经大幅反弹。AustralianSuper首席投资官Mark Delaney表示,回报率反弹的主要原因是全球股票市场大幅上涨,而科技板块的表现是其中的主要驱动力量。

Delaney称,高利率环境带来的挑战并没有消失,因而回报的前景并不乐观。全球经济将面临重大挑战,AustralianSuper已对投资组合进行了定位,以应对这些挑战。

欧洲三大股指集体收跌

欧洲三大股指集体收跌,德国DAX30指数跌0.26%,英国富时100指数跌0.10%,法国CAC40指数跌0.23%。(文章来源:证券时报·e公司)

推特称:浏览限制仅影响使用该平台的少部分用户

推特称,浏览限制仅影响使用该平台的少部分用户,并且在工作完成后我们将提供更新;对广告效果的影响微乎其微。(文章来源:财联社)

美国白宫官员表 美国司法部正在审查限制美国总统拜登的官员与社交媒体公司接触的法院禁令

美国白宫官员表示,美国司法部正在审查限制美国总统拜登的官员与社交媒体公司接触的法院禁令。(文章来源:财联社)

美联储7月加息25个基点的概率为86.2%

据CME“美联储观察”:美联储7月维持利率在5.00%-5.25%不变的概率为13.8%,加息25个基点至5.25%-5.50%区间的概率为86.2%;到9月维持利率不变的概率为10.9%,累计加息25个基点的概率为71.0%,累计加息50个基点的概率为18.1%。(文章来源:第一财经)

加拿大贫富差距正以创纪录的速度扩大

通货膨胀、利率上升和房地产价值下跌正在加剧加拿大的财富不平等,年轻家庭首当其冲地承受着经济痛苦。加拿大统计局周二公布,今年第一季度,最富有的20%的家庭控制着加拿大67.8%的净资产,而最贫穷的家庭只占2.7%。这一差距为65.1个百分点,比去年同期高出1.1个百分点。这是自2010年以来最快的增长记录,尽管贫富差距仍比2020年略窄。(文章来源:财联社)

英国央行意图要求国际银行设立在英子公司

外媒援引知情人士的话报道称,英国央行正在研究一项有争议的计划,以迫使更多国际银行在英国设立子公司。此举可能会降低在英国有企业业务的外国银行设立子公司的门槛,使其拥有自己的资本和流动资金。知情人士表示,英国央行正在考虑将此作为审查硅谷银行今年戏剧性倒闭事件的一部分。计划显示,设立子公司可以使当地监管部门能够对倒闭的银行进行控制,而不是将其命运留给其母公司的监管者决定。但强迫更多的银行建立这样的单位可能会被证明是不受行业欢迎的,因为设立全面的子公司比仅仅在英国保持分行更加昂贵。(文章来源:第一财经)

【澳股】

金矿股Theta Gold(TGM)定增获中国私募基金江苏瑞华鼎力支持

澳交所上市金矿勘探公司Theta Gold Mines Limited(ASX:TGM)7月4日向市场披露,顺利完成面向专业和高级投资者的500万澳元私募发售,其中香港瑞华(Ruihua)投资管理有限公司认购价值300万澳元的TGM股份。

根据公告,香港瑞华母公司为总部位于南京的江苏瑞华投资控股集团有限公司,后者是一家资产规模超过30亿美元的私募基金。

Theta Gold Mines在南非金矿区拥有多个浅表金矿项目。TGM董事会主席 Bill Guy评论表示,在公司将要创造现金流之际,非常欢迎新的战略投资者加入成为股东。

周二,TGM澳交所股价上涨3%,报0.068澳元。

科技股Dropsuite今年暴涨近70% 市值有望三年翻三倍

今年迄今为止,在澳交所上市的小型科技公司Dropsuite(ASX:DSE)股价已经暴涨近70%至30澳分,成为澳交所表现最好的软件公司之一。

该公司总部位于新加坡,主要为中小型企业提供数据保护和基于云的软件备份。

资产管理公司Shaw and Partners的科技分析师Jules Cooper表示,得益于高收入增长和盈利能力的罕见结合,Dropsuite的市值可能会在三年内翻三倍。

在截至3月31日的第一季度,Dropsuite的现金流为正,付费用户超过 100万户。年度经常性收入同比增长66%,达到2820万澳元。

被花旗维持“买入”评级 South32股价上扬逾1%

花旗周三发布报告称, 由于铝、镍和锌的价格在过去三个月分别下降了10%、12%和19%,决定下调矿业公司South32(ASX:S32)的估值。

报告表示,由于金属和煤炭价格下跌,决定下调South32的收益预期,并将目标价格下调至4.35澳元,但仍维持其“买入”评级。

报告发布后,South32股价周三早盘上涨。10:19成交价为3.86澳元,上扬0.05澳元,涨幅1.31%。该股近一年的投资回报率为0.26%。

附:昨日热门新闻

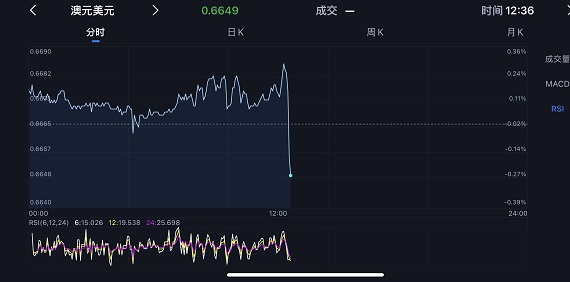

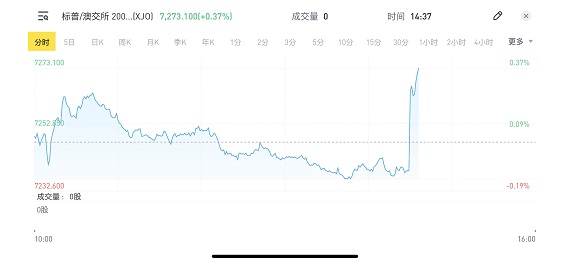

RBA澳储行维持4.1%利率不变 未来或再加息 澳元急跌 澳股飙升

尽管市场预期RBA本周可能加息,但今日最新出台的利率决定是维持目前4.1%利率不变。

( 图片来源:腾讯自选股)

利率决议出台后,澳元兑美元AUD/USD急跌。

( 图片来源:老虎证券)

与此同时,澳股市场则延续早盘升势继续上扬。

澳储行理事会周二会后,澳储行发布行长声明,声明指出:

自去年5月以来,利率已经调高4个百分点。较高的利率目前正在经济中建立一个更可持续的供需平衡,这一功能未来将继续维持。鉴于这一点以及经济前景的不确定性,理事会决定维持利率不变。这将提供一些时间,以便评估迄今为止的加息所带来的影响以及经济前景。

澳大利亚的通货膨胀已经过了高峰期,5月份的月度CPI指标显示,通胀进一步下降。但是,通胀率仍然过高,并将在一段时间内保持这种状况。高通胀使每个人的生活变得困难,并损害了经济的运作。高通胀侵蚀储蓄价值,损害家庭预算,使企业在计划和投资时遭遇更多困难,并恶化收入不平等。而且,如果高通胀在人们的预期中变得根深蒂固,那么以后要降低通胀就会付出很大的代价,需要更高的利率和失业率更大幅度的上升。由于这些原因,理事会的首要任务是在合理的时间框架内将通胀率恢复到目标范围内。

澳大利亚经济的增长已经放缓,劳动力市场虽然仍然非常紧张,但已经缓和。企业报告表明,劳动力短缺已经减少,但职位空缺和招聘广告数量仍然处于非常高的水平。劳动力参与率处于历史最高水平,失业率仍然接近50年来的最低水平。面对紧张的劳动力市场和高通胀,工资增长已经回升。在总体水平上,工资增长仍然与通胀目标一致,前提是生产力增长回升。

在持续的高通胀预期将导致物价和工资更快上涨的风险方面,理事会仍然保持警惕,尤其是考虑到经济中有限的剩余生产能力和仍然非常低的失业率。因此,理事会将继续密切关注劳动成本的变化和企业的定价行为。

理事会仍然期待,在通胀率恢复至2-3%的目标区间的过程中,澳洲经济继续增长,但实现这一平衡的道路面临挑战。不确定性的一个重要来源仍然是家庭消费前景。更高的利率和生活成本压力,正在导致家庭支出大幅放缓。虽然住房价格正在回升,一些家庭有一定的储蓄缓冲,但一些家庭的财务状况面临窘境。全球经济也存在不确定性,预计未来几年的增长速度将低于平均水平。

理事会可能需要进一步收紧货币政策,以确保通胀在合理的时间范围内恢复到目标区间,但这将取决于经济和通胀的变化。本次会议保持利率不变,为理事会提供了更多时间来评估经济状况、经济前景以及相关风险。未来,在做出决定时,理事会将继续密切关注全球经济发展、家庭支出趋势,以及对通胀和劳动力市场的预测。在使通胀回到目标区间方面,理事会的决心依然坚定,并将为实现这一目标而采取必要措施。

澳洲员工薪酬涨幅创11年新高 澳储行加息压力犹存

根据澳大利亚劳动关系和就业部发布的数据,澳洲被企业劳资协议所涵盖的员工,其工资涨幅创11年新高,工资涨幅或超过官方预期,这意味着澳储行仍然面临加息压力。

数据显示,今年一季度共签署841份企业劳资协议。被这些协议所涵盖的员工,其年化工资涨幅为3.7%。这些协议的平均有效时间为2.3年。

该工资涨幅创2012年3月以来新高,同时也远远高于现有的10,940份企业劳资协议2.7%的平均年化工资涨幅。

经济学家认为,最新的工资数据将会使澳储行担心工资加速上涨将加剧通胀,进而不得不进一步调高利率。

(部分资料来源:澳洲金融评论 澳大利亚人报 RBA)

【小编贴士:】手机端阅读时,点击文章页面左上Logo即可返回首页阅读。祝读者朋友天天健康、开心!工作投资顺利。

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

(郑重声明:ACB News《澳华财经在线》对标注为原创的文章保留全部著作权限,任何形式转载请标注出处,图片来自网络。)