【3.16】今日财经时讯及重要市场资讯

发布时间:3/16/2022 12:33:12 PM 来源: 浏览:282

【财经要闻】

澳洲企业和居民承受通胀压力 政府或在预算中提供支持

澳大利亚零售商协会周二表示,由于输入成本挤压利润率,零售企业的经营处于转折点,零售商进货成本的上升将导致消费者承受通货膨胀带来的价格上涨压力。澳大利亚央行发出了同样的警告。澳洲央行表示,由于运费和汽油价格等上游成本上升,建筑、制造和零售企业面临较大压力。

多种经济指标已经显示了澳洲企业和居民面临着通胀压力。上周,全澳汽油周平均价格从每升1.83澳元上涨至1.97澳元。澳新银行公布的消费者通胀预期创近10年来最高水平。

澳大利亚联邦政府也面临着应对通胀的压力。据悉,澳洲政府将在3月29日公布的预算中对居民家庭生活提供支持。

格拉坦研究所:扩大临时技术签证范围 提高技术移民最低工资

澳洲智库格拉坦研究所(Grattan Institute)发布报告称,澳大利亚政府应该允许所有行业引进临时技术签证员工,并支付更高的工资。

报告表示,临时技术签证员工的最低工资应该从目前的每年5.39万澳元调高到7万澳元,因为最低工资自2013年以来没有调整过。

目前,联邦政府根据其认定为“员工紧缺”的行业名单,决定哪些行业可以招募临时技术签证员工,不在此名单上的行业无法引进此类员工。

此外,在大选前莫里森政府似乎不愿意改革技术签证制度,而反对党则认为澳洲对临时移民员工的依赖性过强。

油料价格上涨 澳洲物流公司调高燃油附加费

受乌克兰冲突和禁止购买俄罗斯原油的影响,澳洲部分物流公司将燃油附加费调高至20%。如果成本继续上升,燃油附加费费率或继续上扬。

上周,澳洲零售柴油平均价格攀升至每升两澳元以上,总部位于悉尼的国际货运代理公司GPSM将燃油附加费调高至20%。该公司燃油附加费在去年11月份时为12%,但由于汽油和柴油价格上涨,该公司近期持续调高燃油附加费。新州小型卡车运输公司Alliance Transport在3月21日将燃油附加费提高至18.5%。

乌克兰战争爆发前,许多集装箱运输公司燃油附加费在13%至16%之间,但预计大多数公司将把燃油附加费调高至21%至24%。

澳统计局发布去年房价涨幅数据 霍巴特夺冠 全澳房产总值逼近10万亿大关

澳国家统计局(ABS)发布的初始数据显示,去年四季度澳洲房产市场总值飙升到创纪录的9.9万亿澳元,意味着单季度增长5126亿元,平均到每日增长57亿澳元。

房价上涨是关键驱动因素。2021年12个月澳洲住宅房地产价格飙涨23.7%,为ABS 2003年开始发布该数据系列以来最大年度涨幅。霍巴特表现最为出色,年增长率29.8%,其次是堪培拉,年增长28.8%,布里斯班27.8%。悉尼房价上涨26.7%,阿德莱德上涨23.9%。珀斯和达尔文分别上涨15.7%和13%。

分房型看,房屋价格跳涨27.5%,远超单元房(公寓)14%的年涨幅。

据《澳洲金融评论》,值得注意的是,四季度市场增速整体有所放缓。全澳房产总值四季度增速环比由5%放缓至4.7%。

各首府中,悉尼和霍巴特市场增速环比放缓,但墨尔本房产总值涨幅提升0.3%,四季度增长3.9%,布里斯班跳涨3.5%,四季度增长率高达9.6%。

2022年澳洲房产市场前景并不明朗,固定按揭利率上涨,通胀前景堪忧及乌克兰战争均打压信心。

联邦银行已将悉尼、墨尔本今年房价目标调整为下跌3%,并预计全国房价今年将保持平缓。

悉尼商超鸡肉供应商Cordina Farms被亚洲私募收购

继去年BGH资本收购维州禽业公司Hazeldenes后,悉尼商超鸡肉供应商Cordina Farms近日被亚洲私募巨头PAG收入麾下。

Cordina是澳洲前五大鸡肉生产商,由Cordina 家族创建于75年前,公司面向新州和昆州市场分销冻鸡肉产品,主要客户包括Coles、Woolworths和IGA等连锁超市,年营收规模约3亿澳元。

禽业巨头Inghams背后家族曾在2013年向TPG资本出售资产,自此澳洲禽业市场持续吸引资本进入。

据《澳洲金融评论》,消息人士称PAG与Cordina家族已在本月早些时候达成价值3亿澳元的交易,获得Cordina Farms控股权。

在澳洲鲜肉零售市场,鸡肉所占价值份额为30%,仅次于牛肉。

花旗分析师称,过去四年澳洲鸡肉加工商年增长率约4%,行业规模近50亿澳元。

Cordina所占澳洲禽类市场份额接近6%。行业龙头为澳交所上市的Inghams(38%),其他行业领先公司还包括私营公司Baiada、墨尔本的Turosi和Hazeldenes。

(图片来源:Cordina官网)

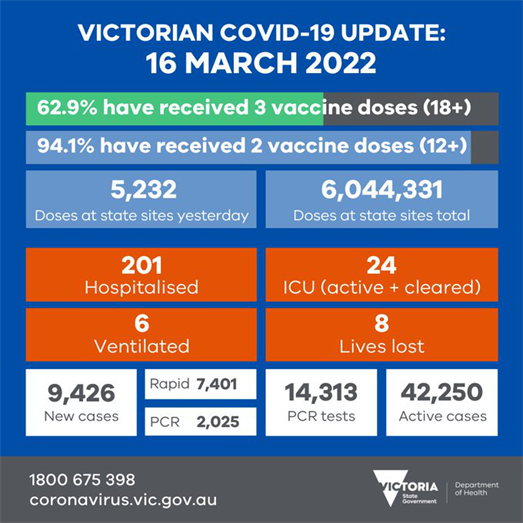

维州新增9426新冠病例 8人病亡

维州截至昨晚新增新冠病例9426(前值7460)例,较前值大幅增加,其中快速检测RAT病例7401,核酸检测PCR病例2025,病亡8人。昨日共有PCR检测14313(前值11872)个。活跃病例42250(前值40403), 较前值有所增加。

目前维州和疫情相关的住院患者201(前值197)人,ICU患者24(前值25)人,需用呼吸机者6人。住院患者略增,重症患者均略减。

截至昨晚,维州18岁以上疫苗三剂接种率已超62.9%,12岁以上两剂接种率已超94.1%。

维州卫生部

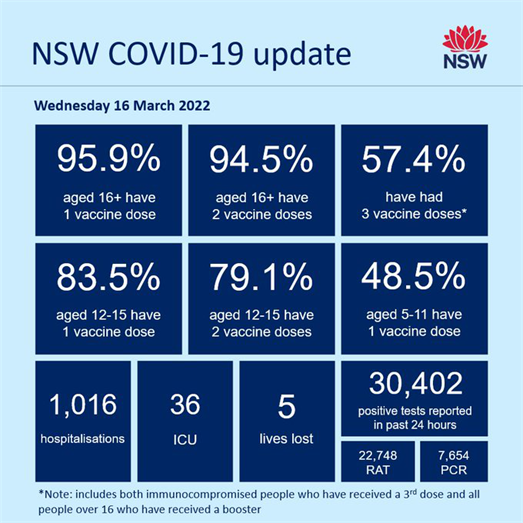

新州新增30402病例 5人病亡

截至昨晚8时的24小时内,新增确诊病例30402(前值10689)例,较前值大幅增加。其中PCR病例7654,快速检测确诊RAT病例22748。

5个死亡病例。自疫情以来,共有1996例病亡。

目前新州新冠住院人数1016名 ( 前值1032),36名(前值38)患者接受ICU重症监护。住院和重症患者均略减。

数据来源:新州卫生部

截至3月14日,新州16岁以上居民疫苗一剂接种率达95.9%,两剂接种率已达94.5%,三剂接种率达57.4%。83.5%的12至15岁青少年已接种一剂,79.1%的已接种两剂。48.5%的5至11岁少儿已接种一剂疫苗。

疫情更新链接:2022 media releases from NSW Health - News

美股三大指数集体收涨 热门中概股大幅反弹

美股三大指数集体收涨,道指涨1.82%,标普500指数涨2.15%,纳指涨2.92%。

热门中概股大幅反弹,雾芯科技涨近40%,新东方涨超22%,理想汽车涨超12%,哔哩哔哩涨超11%,小鹏汽车涨超7%,京东、拼多多涨超6%;大型科技股普涨,英伟达涨超7%,特斯拉涨超4%,微软、亚马逊涨超3%,谷歌-A、苹果涨超2%;油气板块跌幅居前,雪佛龙、埃克森美孚跌超5%,美国能源跌超2%。(文章来源:财联社)

欧股主要指数小幅下跌

欧洲时间周二,欧股主要指数小幅下跌,截止收盘,英国富时100指数报收于7175.70点,比前一交易日下跌17.77点,跌幅为0.25%;法国CAC40指数报收于6355.00点,较前一交易日下跌14.94点,跌幅为0.23%;德国DAX30指数报收于13917.27点,较前一交易日下跌11.84点,跌幅为0.09%。

个股方面,当天伦敦股市成分股中服务类个股领涨,位于涨幅前五位的个股分别为:培生集团股价上涨8.65%,国际设备租赁商阿什特德集团股价上涨4.02%,信息服务公司英富曼股价上涨3.38%,英国国家电力公司股价上涨2.87%,出版集团里德爱思唯尔股价上涨2.63%。

当天伦敦股市成分股中资源类个股领跌,位于跌幅前五位的个股分别为:多种金属国际公司股价下跌22.90%,建筑材料经销商弗格森股价下跌6.17%,嘉能可股价下跌4.41%,保险及金融投资公司保诚集团股价下跌4.21%,渣打银行股价下跌3.99%。(文章来源:新华网)

伦镍周三下午返场伦交所 每日价格引入5%涨跌幅的限制

伦敦金属交易所(LME)在“22/067”声明中表示,镍期货的交易将于伦敦时间周三早08:00(北京时间周三下午16:00)恢复。

在声明中,16日起,伦交所将镍期货的每日价格变动幅度上限设定为5%。15日起,其他基础金属的的每日价格变动幅度上限设定为15%,但达到任何价格限制都不会自动触发暂停交易。除此以外,LME还要求交易商上报镍头寸。

image

LME打算在16日交易结束时审查镍的每日价格限制是否合适,并可能根据普遍的市场情况调整这些限制。LME预计,随着市场形势正常化,镍价的变动幅度上限将达到与其他金属相同的15%。

LME希望自此给一周前“镍价空前飙升”的危机画上句号。上周二,在LME交易的三个月镍期货一度飙升至10万美元/吨上方。当时,LME紧急宣布暂停镍交易,并对其他金属的交易采取了防护机制。

申万期货分析师王云飞表示,明天LME开盘后可能价格会剧烈波动,国内投资者提前离场是一种较为理性的选择。中长期看目前消费前景明显放缓,全球镍供应延续增长,境外镍价在交仓矛盾解除后或面临较大的下行风险。

而遭遇“史诗级”逼空的青山集团,于15日凌晨在其公众号上就相关事宜的最新进展发布申明。

申明中,青山集团指出,目前该公司已与由期货银行债权人组成的银团达成了一项静默协议。在静默期内,青山和银团将“积极协商落实备用、有担保的流动性授信,主要用于青山的镍持仓保证金及结算需求”。

同时,在静默期内,各参团期货银行同意不对青山的持仓进行强制平仓,或对已有持仓要求增加保证金。而作为协议的重要组成部分,青山集团应随着异常市场条件的消除,以合理有序的方式减少其现有持仓。(文章来源:财联社)

俄乌主要粮食产量以及中国进口情况

俄罗斯和乌克兰在全球小麦、大麦贸易中有着重要影响,2021年,两者在这两个品种上的出口量总计占全球比例均超过30%,对全球小麦、大麦贸易格局具有重要影响。

除了玉米和大麦较多地从乌克兰进口之外,我国目前从两国进口粮食比例较低。

小麦

俄罗斯和乌克兰有广袤的黑土地,在东欧平原、伏尔加河中上游等地很适宜种植小麦,除了土壤条件,中高纬度地区光照时间长并且温度在14~16之间,很适宜春小麦生长。而且因为土地连片,可以很方便使用机械化耕作。

俄国重视农业发展,小麦种植面积和单产都有提高,在汇率下跌等刺激下,近十年小麦出口增长一倍以上。

根据联合国粮农组织统计,2021年,俄罗斯小麦产量8199万吨,占全球小麦产量(77618万吨)的10.56%,乌克兰产量2903万吨,占比3.74%。

因为本国消费有限,两个国家出口份额远远超过产量份额。

2021年俄罗斯出口小麦4249万吨,占全球小麦出口量的21.99%,是全球最大的小麦出口国;乌克兰出口2036万吨,占比10.54%。两国总计出口6285万吨,占比32.5%。乌克兰出口量与澳大利亚、美国等相当。

根据Trade Map数据,2020年俄罗斯小麦主要出口目的国为埃及(占比22.69%)、土耳其(21.29%)、孟加拉(5.16%)。2020年乌克兰小麦主要出口目的国为埃及(占比16.99%)、印度尼西亚(15.11%)、孟加拉(8.2%)。

我国年进口小麦不到1000万吨,从俄罗斯和乌克兰两国家进口的小麦量非常少,传统上,我国主要进口澳大利亚、美国和加拿大三国小麦,总计占比82%左右。2020年,法国曾取代澳大利亚,当年法国对中国出口了254万吨小麦。2021年中国成为法国小麦出口第一大目的国。但由于中澳之间的小麦贸易恢复,自法国进口同步减少。

2021年,从俄罗斯运往中国的小麦仅为5.5万吨,价值1300万美元,大麦为9.4万吨,价值2300万美元。

大麦

俄乌在大麦这个品种上也颇为重要。2021年,俄罗斯和乌克兰大麦产量分别为1750万吨和1020万吨,总计占全球大麦产量(14579万吨)的19%。出口方面占比更重,乌克兰出口600万吨,俄罗斯出口450万吨,两者占比超过30%。根据Trade Map数据,2020年乌克兰大麦主要出口目的国为中国(53.52%)、沙特阿拉伯(14.8%)。2020年俄罗斯大麦主要出口目的国为沙特阿拉伯(57.15%)、约旦(8.44%)。我国大麦进口主要作为饲料用粮。

玉米

2021年俄罗斯玉米产量1487万吨,乌克兰3857万吨,两国累计占全球的4.5%。

出口方面,乌克兰是全球第四大玉米出口国,2021年出口量3161万吨,占全球全年玉米出口(18757万吨)的16.85%。美国排第一(6160万吨),巴西、阿根廷次之,分别为4300万吨和3900万吨。俄罗斯出口量不大,为526.6万吨,占比2.8%。两者总计出口3687.6万吨,全球占比19.65%。

中国从乌克兰进口的玉米量比较大,占乌克兰出口量的28.31%。2021年,我国全年进口玉米2835万吨,其中自美国进口了近70%,近2000万吨。自乌克兰进口了823万吨,占比近30%。自俄罗斯进口不足9万吨。

在大豆的生产和贸易方面,俄乌两国的影响有限。2021年,俄罗斯大豆产量425万吨,乌克兰311万吨,总计736万吨,占全球大豆产量(37286万吨)不到2%,出口比较有限。(文章来源:证券时报网)

能源价格飙升推动 美国2月PPI创下有史以来最大涨幅

美国劳工部最新数据显示,由于能源价格飙升,美国2月PPI环比涨幅达到0.8%,同比涨幅达到惊人的10%,创下有史以来最大涨幅。

具体数据显示,美国2月PPI环比上升0.8%,不及市场预期的0.9%,而1月数据从1%上修至1.2%。同比增幅上,2月PPI上升了10%,与预期一致,1月数据也从9.7%上修至10%。

而与去年同期相比,整体PPI同比上涨10%,与市场预期一致,和1月份的PPI同比增长9.7%几乎持平,续创历史新高。

报告指出,数据增长约40%的动力来自于汽油。在2月,汽油价格环比上涨了14.8%,与柴油和电力一同使得能源价格上升了8.2%。除了能源,机动车以及乳制品价格也有所上升。

2月数据只包含2月19日之前的数据,并没有反映出俄乌冲突爆发后的市场变化。因此能源、农产品、工业金属等材料价格的进一步暴涨要在3月PPI报告中才能体现。

报告显示,剔除食品和能源的核心PPI环比上升0.2%,低于市场预期的0.60%;同比增幅上,核心PPI上升8.4%,不及预期的8.7%。

目前,大多数衡量通胀的指标都处于40年来的最高位水平,这主要是因为价格上涨的范围已超出了波动较大的汽油和食品价格,延伸到了广泛的消费品和服务领域。

Bloomberg Economics经济学家Eliza Winger表示:“PPI数据加剧了美联储政策制定者对通胀的担忧,尽管此前生产初期阶段的价格已开始出现一些减速,但自2月下旬俄乌冲突升级以来,令人担忧的价格趋势再次加剧。”

考虑到通胀水平,美联储可能会加快今年后续升息进程。市场普遍预计美联储将在本周的货币政策会议上升息25个基点,为2018年以来首次加息。在此前的参议院听证会上,鲍威尔已经释放“鹰派”信息,称将“采取一切措施恢复价格稳定”,这为今年后续单次会议升息50个基点奠定基础。但在对抗通胀的同时,美联储必须谨慎行事。

华尔街日报分析认为,多位FOMC委员可能预测在今年剩下的七次会议中全部加息。这将使美国短期利率提高到假设的 “中性 ”水平之上。(文章来源:新华财经)

【澳股】

受联邦政府拨款支持 部分电池矿商股价飙升20%左右

有报道称,澳大利亚联邦政府将宣布拨款2.43亿澳元,资助澳洲有利于电动汽车发展的项目。此消息导致部分电池矿商的股价在周三早盘大涨20%左右。

澳洲钒矿公司Australian Vanadium已经获得4900万澳元,该公司股价今日早盘急升20%至每股4.2澳分。稀土开发商Arafura Resources将获得3000万澳元,用于其价值9080万澳元的Nolans项目稀土分离加工厂的建设。该公司股价今日早盘暴涨18%至23澳分。

Alpha PH公司获得4500万澳元拨款,用于其丙烯酸羟丙酯项目的投资。该公司股价今日早盘飙升20.2%至59.5澳分。

Fluence与安徽科环签署100万美元废水处理厂升级合同

Fluence Corporation Ltd (ASX:FLC)周二向市场披露,与新客户安徽科环环境工程股份有限公司签署SUBRE膜曝气生物反应器(MABR)工厂升级合同,计划将该公司废水处理工厂处理能力提高33%,服务人口预计将由12.5万人提高到16.7万人,合同总值接近100万美元。

Fluence董事会主席Fluence表示,很高兴接获在中国的首个SUBRE工厂升级订单。中国政府在五年规划中对现有废水处理厂升级及水资源重复利用率提出新的目标。FLC产品和技术的显著优势在于不增加占地面积的情况下提高工厂废水处理能力,相信未来将面临强劲市场机遇。

FLC澳交所最新价报0.205澳元。

Suncorp提高自然灾害成本预估 股价微跌

保险和银行业巨头Suncorp(ASX:SUN)周三发布公告称,因新州和昆州发生洪涝灾害,估计全年自然灾害成本已从10.7亿澳元增至约11亿澳元。

该公司表示,因这些灾害产生的净留存损失保持在7500万澳元不变。截至3月14日,公司已收到逾3.4万宗索赔,其中昆州约占 60%,新州约占 40%。80%以上的索赔都与房屋损坏有关。

公告发布后,Suncorpe股价周三早盘下跌。11:18成交价为11.01澳元,下跌0.02澳元,跌幅0.18%。该股近一年的投资回报率为3.97%。

云网络科技股Netlinkz八成营收来自中国 经常性收入大幅增长 盈利拐点在望

2022前半财年,主打中国市场的澳交所高成长软件科技公司Netlinkz Ltd (ASX:NET)继续整固营收基础的同时,开始紧盯“盈利性”指标,通过调整产品结构,全力促进高利润产品销售与商业化,成效十分显著。

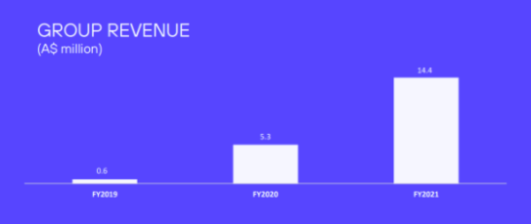

自2019年与软通动力(301236.SZ)达成合作并确立中国市场策略后,2019、2020、2021三个财年Netlinkz总营收爆发式增长,分别达到60万澳元、530万澳元、1440万澳元。

进入2022财年,公司着手调整经营策略,中期业绩呈现诸多新的特点和亮点。

客户数持续攀升 经常性收入显著增长

NET最新发布的中期报告显示,2022财年上半年公司营业额同比小幅增长2%,达890万澳元。当期公司已停止销售低利润的硬件产品,若不计该部分营收,公司前半财年营业额相比上年同期增幅仍高达25%。

客户数量快速增长是主要驱动因素之一。当期公司企业用户基础保持快速扩张,截止12月31日客户数量由68个增长至102个,增幅50%。

前半财年,Netlinkz中国企业客户(包括中国本地企业和西方国家客户)销售额持续增长,营业额达730万澳元,占总营收的82%。

受中国市场产生经常性收入的“蓝筹”客户数量快速上升驱动,过去6个月NET经常性合同收入年化水平已经由1380万元提高到1840万元。

(延伸阅读《科技公司战疫背后 澳洲创新科技的“中国机遇”》)

利润率升至25% 中国合资公司盈亏平衡

营收基础越发稳固的同时,公司盈利能力显著提升。随着高利润板块网络即服务(NaaS)和虚拟安全网络(VSN)订阅业务收入增长,NET经营毛利润率由2021前半财年的14.9%提高到25%。

前半财年公司录得综合净亏损442万澳元,较上一年同期亏损额大幅收窄。与此同时,在中国的控股合资公司iLinkAll每月可达收支平衡,不计研发支出则前半财年已经实现正向现金流。

2019财年至2021财年营收表现(图片来源:NET)

产品重磅升级 中国与欧洲市场齐发力

2021年12月31日NET重磅发布VSN 2.2版本,为客户提供可用于微软Azure、AWS、谷歌云、阿里云、京东云等大型云服务平台的“云原生”产品。

VSN 2.2功能多样且稳定高效,紧密契合企业数字化转型需求趋势,能够满足企业任意地点办公、多种云访问、零信任分支网络等用例要求,有望在下阶段强势驱动企业客户数量增长。

公司目前已启动VSN 2.2在澳洲、中东和北非地区、中国及欧洲的市场推广,按照当前进展,2022下半财年中国及欧洲市场有望产生第一批合同。

Netlinkz主要面向各种规模企业提供云网络解决方案,其产品有着以“云”为先、安全高效、可扩展、简单易用的特点,应用行业覆盖仓储和物流、云迁移、监控、人工智能、金融科技和远程工作-移动办公等。

NET核心技术具有国际领先性,在全球网络安全领域斩获多个大奖,包括GSC全球安全挑战奖、亚太ICT联盟奖、澳洲电信Telstra创新挑战赛冠军等。

网络安全咨询公司Secure State将之描述为“当今市场上最为安全的产品之一”。

(延伸阅读《NetLinkz股价异军突起 携世界级软件深入中国物联网蓝海》)

该股最新价报0.023澳元。

【小编贴士:】手机端阅读时,点击文章页面左上Logo即可返回首页阅读。祝读者朋友天天健康、开心!工作投资顺利。

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询问专业人士。

( 郑重声明:ACB News《澳华财经在线》对标注为原创的文章保留全部著作权限,任何形式转载请标注出处。)