【2.24】今日财经时讯及重要市场资讯

发布时间:2/24/2022 1:13:11 PM 来源: 浏览:440

【财经要闻】

通胀居高不下 凯投宏观将加息预期提前至今年6月

凯投宏观(Capital Economics)周三发布报告称,由于通胀居高不下,决定将澳大利亚央行的加息预期提前至今年6月。

该机构预计,今年一季度澳洲修正均值CPI将环比上升1.1%,高于去年四季度1%的升幅。这有可能导致二季度CPI升幅接近4%,超过澳洲央行CPI见顶3.25%的预测。该机构还表示,由于澳洲国民银行的企业采购成本指数创历史新高,澳洲本季度CPI涨幅有可能会更高。

该机构预计,澳洲央行在5月大选前不会提高利率,但将在6月、7月和8月加息,并在2023年中期之前将利率调高至1.75%。

乌克兰危机影响澳洲物价 油价首当其冲

虽然乌克兰与澳大利亚距离遥远,但乌克兰危机将对澳大利亚物价造成影响,油价首当其冲。

根据澳大利亚石油研究院发布的数据,上周澳洲无铅汽油平均零售价格已经达到每升179.1澳元,创历史最高纪录。由于俄罗斯是世界重要的石油出口国,乌克兰危机加剧有可能继续推高澳洲油价。

俄罗斯是世界第四大天然气出口国,澳大利亚则和卡塔尔争夺世界第一大天然气出口国的位置。分析人士指出,由于澳洲天气主要用于出口,价格已经被长期合同确定,因此澳洲不太可能享受天然气价格上涨带来的好处,反而会承受天然气价格上涨带来的痛苦。

乌克兰危机还可能导致其他多种商品价格上涨,其中包括化肥和小麦。

首付不够?FrontYa来凑 “先有后付”初创公司启动天使轮融资 被赞下个“独角兽”

澳洲房价可负担性日益恶化的背景下,置业相关的金融服务创新收获大量关注。

悉尼创业新星、开创“先有后付”(Own now, pay later)买房模式的FrontYa预计将创下400万澳元的天使轮融资纪录。

据《澳洲金融评论》,包括 CVC澳洲董事会主席Brett Sutton、连续天使投资人Rob Lederer在内的支持者认为,FrontYa很有可能成为下一个“独角兽”。而Lederer甚至将这次投资视为“对澳洲地产的长期永久性看涨期权”。

房地产金融公司FrontYa由Nir Golan、其妻Barbie和数据科学家Robbie Baskin去年创办,旨在为房价快速上涨期难以存够首付的首次置业者提供解决方案。

以悉尼为例,当地房价中值为160万澳元,对普通买房者而言存够20%首付需要16年的时间。

FrontYa的卖点是“先买下-先入住-后付款”,采用共同投资的方式,由该公司提供给通过其AI压力测试的买房者等额首付款(最高25万澳元)。

作为回报,FrontYa将在六年内拿回投资,并收取期间房产资本升值收益的25%。该公司物业有留置权(caveat),但并不作为业主出现在产权记录上。

Golan表示,这种模式与近期完成3100万澳元融资轮的先租后买公司OwnHome有显著差别:后者是代表客户成为房屋产权所有者,购房者是在挣取权益。

(延伸阅读《首付2.5万可“买”百万房产 先租后买公司OwnHome 最新融资轮获CBA跟投》)

FrontYa目标是取得15%的内部回报率。据称首批获得其预批准的潜在买家客户目前正在市场上寻找合适房源。

全球乳制品价格延续飙升势头 Westpac调升牛奶出场价预测值

全球乳制品价格延续飙升势头,行业专家认为涨价趋势会延伸至下一产季。

最近一次GDT拍卖会中,全球乳制品贸易价格指数收涨4.2%,为连续第三次涨幅超过4%。所有乳制品类别普遍上涨,脱脂奶粉价格涨幅最大,达6%。全脂奶粉价格亦处于8年高位。

据澳相关媒体,西太平洋银行(Westpac)高级农业经济学家Nathan Penny认为,价格飙升是由于全球性的供应骤减导致的,乳制品价格预计将保持强劲上涨趋势。

该行已将2022/23产季新西兰农场牛奶价格预测值上调1新西兰元/kg MS,至8.50新西兰元/kg MS。

新西兰ASB银行经济学家Nat Keall持有类似观点。他指出,目前GDT价格指数仅略低于2013年创下的历史最高纪录。

疫情期间澳洲大学岗位空缺数量骤降 目前需求量已超疫情前水平

根据澳大利亚国立大学公布的数据,疫情期间澳洲大学工作岗位空缺数量大幅减少,但2021年年底时已超出疫情前水平。

数据显示,澳大利亚43所大学的学术和研究招聘广告数量,从2019年平均每月1000个下降至2020年4月的290个。但2021年10月,工作岗位空缺数量已经增长至1400个。

澳大利亚联邦政府此前公布的数据显示,过去两年澳洲大学共减少工作岗位2.7万个,原因之一是国际学生无法入境导致大学收入下降。

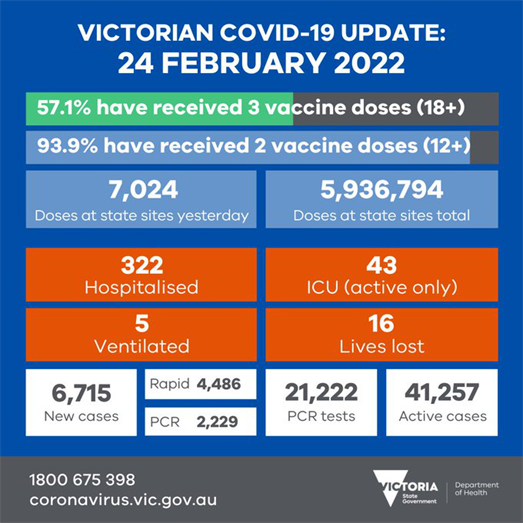

维州新增6715新冠病例 16人病亡

维州截至昨晚新增新冠病例6715(前值6926)例,较前值略减,其中快速检测RAT病例4486,核酸检测PCR病例2229,病亡16人。昨日共有PCR检测21222(前值22896)个。活跃病例41257(前值42016), 较前值略减。

目前维州和疫情相关的住院患者322(前值319)人,ICU患者43(前值22)人,需用呼吸机者5人。住院患者略增,重症患者大幅增加。

截至昨晚,维州18岁以上疫苗三剂接种率已超57.1%,12岁以上两剂接种率已超93.9%。

维州卫生部

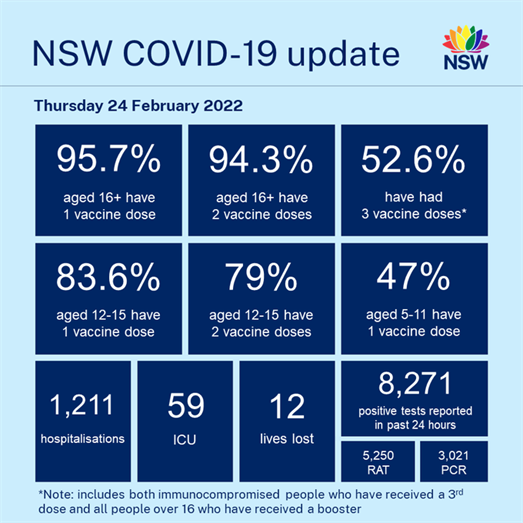

新州新增8271病例 12人病亡

截至昨晚8时的24小时内,新增确诊病例8271(前值8931)例,较昨日略减。其中PCR病例3021,快速检测确诊RAT病例5250。

12个死亡病例。自疫情以来,共有1873例病亡。

目前新州卫生部更新住院总人数达1211名 ( 前值1246),59名(前值69)患者接受ICU重症监护。住院患者略减,重症患者大幅减少。

数据来源:新州卫生部

截至2月21日,新州16岁以上居民疫苗一剂接种率达95.7%,两剂接种率已达94.3%,三剂接种率达52.6%。83.6%的12至15岁青少年已接种一剂,79%的已接种两剂。47%的5至11岁少儿已接种一剂疫苗。

疫情更新链接:2022 media releases from NSW Health - News

美股三大指数全线下跌 纳指收跌2.57% 科技股普遍走低

东方财富研究中心消息,美东时间周三,美股三大指数全线下跌,截止收盘,道指下跌464.85点,收报33131.76点,跌幅1.38%;纳指下跌344.03点,收报13037.49点,跌幅2.57%;标普500指数下跌79.26点,收报4225.50点,跌幅1.84%。盘面上,科技股普遍走低,AMD(超威半导体)跌超5%,英伟达跌超4%,亚马逊跌超3%,奈飞、苹果、微软跌逾2%,Meta Platforms、谷歌跌逾1%;航空股、新能源汽车股跌幅居前,特斯拉收跌7%,蔚来跌超6%,联合航空跌超5%,美国航空、达美航空跌超4%,西南航空跌超3%;黄金股、能源股逆市上涨,赫克拉矿业涨超8%,哈莫尼黄金涨超5%,金田涨超4%,雪佛龙、伊格尔矿业涨逾2%,西方石油涨近1%。

欧股主要指数多数下跌

东方财富研究中心消息,欧洲时间周三,欧股主要指数多数下跌,截止收盘,英国富时100指数报收于7498.18点,比前一交易日上涨3.97点,涨幅为0.05%;法国CAC40指数报收于6780.67点,比前一交易日下跌6.93点,跌幅为0.10%;德国DAX30指数报收于14631.36点,比前一交易日下跌61.64点,跌幅为0.42%;俄罗斯RTS指数报收于1204.11点,比前一交易日下跌22.58点,跌幅为1.84%。

美国总统拜登宣布针对“北溪-2”天然气管道项目实施制裁措施

东方财富研究中心消息,美国总统拜登当地时间2月23日正式宣布,针对“北溪-2”项目运营公司Nord Stream 2 AG及其公司高管实施新的制裁。拜登在当天发布的声明中表示,这些步骤是美国针对俄罗斯在乌克兰的行动而采取的初步制裁措施。

俄乌局势动摇供应前景 芝加哥小麦价格创下近10年来最高水平

东方财富研究中心消息,当地时间周三,芝加哥小麦期货价格一度上涨2.8%,至每蒲式耳8.7675美元,创下2012年以来的最高水平。随着俄乌危机不断升级,市场愈发担心俄罗斯和乌克兰的粮食出口可能会受到影响。俄罗斯是全球最大的小麦出口国,而乌克兰亦是全球第五大小麦出口国。这两个国家都在全球粮食贸易中占据重要地位。

因乌克兰局势导致油价上涨 美国开始着眼于释放石油储备

东方财富研究中心消息,据两名知情人士透露,拜登政府正考虑再次动用其紧急石油供应,与盟国合作以应对俄乌局势紧张导致的油价飙升。虽然还没有做出决定,但政府内部正在进行“有力的对话”,包括潜在的价格点触发因素以及如何与其他国家协调释放储备。知情人士称,政府内部正在建立模型,以确定任何可能释放的规模和范围。

特斯拉又有新动作!扩建、招人、向全国扩张

东方财富研究中心消息,记者从上海企事业单位环境信息公开平台获悉,为满足企业出口需求,特斯拉上海拟在一期地块现有厂房内建设“特斯拉超级工厂项目(一期)第一阶段-零部件生产工艺提升项目(产能调整)”,拟通过增加生产车间,增加工人数量,提高设备开动率等方法,提高零部件产能。除了忙着扩建,2月23日特斯拉还官宣2022年春季校园招聘正式启动,一大波岗位的工作地点几乎涵盖全国。

【澳股】

澳指周四早盘深幅回落 科技股领跌

受乌克兰局势及美股隔夜大跌的影响,澳洲股市周四早盘深幅回落。至发稿时为止,ASX200指数下跌135点至7070点,跌幅1.9%。

就板块走势而言,科技股以4.3%的跌幅领跌。前期涨幅较好的Life360 和Appen在公布中期年报后,分别暴跌25%和17%。

在ASX200成分股中,四分之三的蓝筹股出现下跌,反映出了大盘的普跌态势。在11个板块中,只有必需消费品板块稍有上涨。

皮尔巴拉矿业CEO:供应极为紧缩 锂价飙升势头才刚刚开始

皮尔巴拉矿业(ASX:PLS)CEO Ken Brinsden表示,市场仍然低估了锂矿价格前景,供应紧缩情况下买家愿意支付的价格将超出人们想像。

Brinsden带领PLS走过锂矿下行周期,是为数不多顺利存活下来的行业企业。据《澳洲金融评论》援引他的话称,之前半年锂价飙涨只是“故事的开端”,新供应上市的时间会比预期更长。“市场非常、非常紧缩”,锂原材料极度短缺的情况下,价格将会持续上涨。

“我认为整个行业要花许多、许多年的时间才能赶得上,达到供需平衡。”

前半财年皮尔巴拉矿业首次盈利,截止12月31日的6个月公司创净利润1.14亿澳元;中期营收达2.91亿澳元,同比激增393.6%;发运锂辉石170,228干公吨,实现平均售价为每吨1250美元。

今年以来,锂辉石精矿现货价已进一步跳涨,达到3750-4500美元每吨水平。

该股最新价报2.85澳元。

力拓利润创澳洲历史第二高位 红利金额创历史新高

澳洲铁矿石巨头力拓(Rio Tinto)周三宣布,2021年基本利润为214亿美元(296亿澳元),是该公司149年历史上最高的年度利润,并创澳洲历史上所有公司年度利润的第二高位。

力拓还宣布,将派发每股4.79美元的期末和特别红利,共计分红168亿美元(232.4亿澳元),创澳洲历史上红利的最高纪录。这意味着,该公司年度红利为每股10.40美元,同样创历史最高水平。

市场此前预计,力拓年基本利润为216.2亿美元,年红利为每股10.20美元。

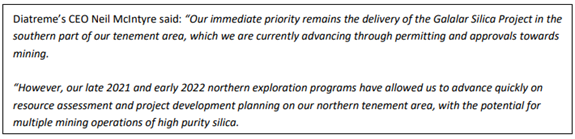

中概公司Diatreme坐拥昆北两座硅砂矿藏 资源量连续大幅扩充

中概公司Diatreme Resources Ltd (ASX:DRX)周三向市场披露昆州北部矿区运营进展,公告显示,DRX总资源量7550万吨的Galalar硅砂项目现处于采矿许可审批阶段。

与此同时,公司正围绕新近发现的高品位硅砂矿藏“Si 2北项目”大力开展拓展性勘探作业。

1月上旬DRX确认昆州矿区北部地块内发现第二处高品位硅砂资源区“Si 2北项目”,含初始推测资源量5300万吨SiO2品位99.32%,引发市场关注。

根据2月23日最新公告,Si2 北项目将基于2021年钻探作业结果,对资源量进行重要升级,相关研究预计三月结束。

Diatreme CEO Neil McIntyre表示,公司将快速推进北部矿区资源评估和项目开发规划,当地有望发现多个高纯度二氧化硅采矿作业区。

图片来源:DXR

二氧化硅广泛应用于玻璃、电子产品、陶瓷等领域。高级二氧化硅又因其独特性能被称为“下一代锂”,在太阳能光伏领域面临日渐增长的需求。

公开资料显示,Diatreme拥有多名华人长期股东,昆北硅砂项目靠近全球最大硅砂矿场、澳洲国有的Cape Flattery项目,地理位置临近港口,投产后有望供应中国、日本、韩国等世界最大的二氧化硅市场。

周三DRX下跌2.56%,报0.019澳元。过去一年该股下跌20.83%。

Archer量子计算芯片技术获颁欧洲专利

Archer Materials Limited(ASX: AXE)周三向市场披露,12CQ量子计算芯片技术获颁欧洲专利,这项进展将有利于公司融入整个欧洲的量子生态系统和半导体行业。

该欧洲专利及此前在美国、中国、韩国和日本获得的专利,旨在保护AXE研发的量子位处理器设备,以及一种使用独特纳米材料存储量子位并处理量子信息的方法。

根据公告,Arche的12CQ芯片量子材料具有诸多优势,潜在用途包括实现室温级量子计算,并将之集成至电子设备中。

Archer是澳交所唯一一家从事量子位处理器芯片技术研发的上市公司,也是全球半导体行业为数不多开发此类芯片的公司之一。

该公司目前与世界领先的瑞士技术研究所EPFL合作密切,共同推进12CQ芯片的研发。

周三,AXE澳交所股价上涨1%,报1.015澳元。

Appen利润下降 股价暴跌逾两成

人工智能数据公司Appen(ASX:APX)周四发布公告称,2021年利润下降20%,但派发的末期股息仍与2020年保持一致,每股5.5澳分。

该公司表示,营收增长8%至4.473亿美元,利润下降20%至2850万美元。营收的增长反映出全球服务业下半年表现强劲,以及净市场的贡献有所增加。中国市场的增长也很强劲,年营收猛增422%。

公告发布后,Appen股价周四早盘暴跌。11:23成交价为6.46澳元,下跌2.11澳元,跌幅24.62%。该股近一年的投资回报率为亏损63.73%。

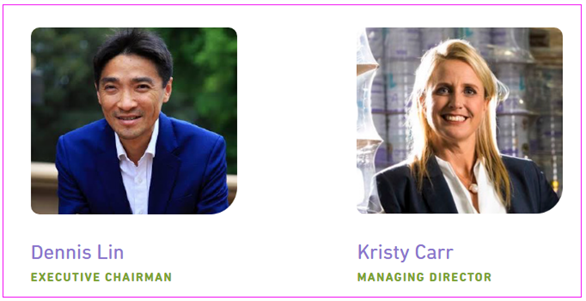

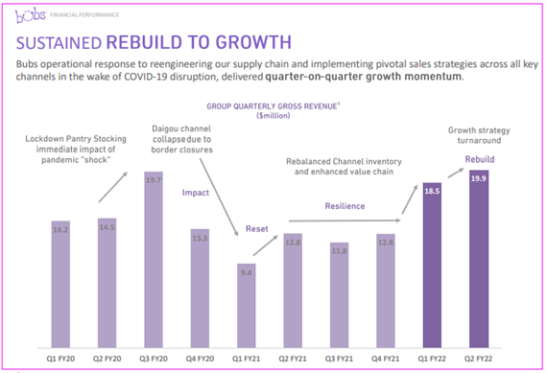

奶粉公司Bubs H1营收增长84% 中国企业级代购渠道大幅扩张

Bubs Australia Ltd (ASX:BUB)周三向披露的中期报告显示,截止12月31日的6个月,集团营收同比增长84%,达3360万澳元;集团毛利率显著提升,达38%的新纪录。

根据公告,H1 Bubs主力产品婴儿配方奶粉毛收入增长翻倍;面向中国的企业级代购渠道毛收入增长276%,已超疫情前水平,中国跨境电商渠道毛收入增长53%。

国内方面,Bubs是Woolworths、Coles、Chemist大药房等零售渠道增长最快的婴儿配方奶粉品牌,市场份额占3.9%。

(图片来源:BUB)

Bubs 创始人兼CEO Kristy Carr表示,公司已重新走上增长轨道,而澳洲边境重启、中国留学生回归将给未来运营带来利好。

根据公告,继连续两季度取得正向现金流后,截止期末Bubs现金储备达3060万澳元。

展望前景,Bubs 执行董事会主席Dennis Lin表示,公司将继续推进中国Bubs代购2.0渠道策略和挺进美国市场等关键战略。

公司管理层预期下半财年营收及基础EBITDA盈利将温和增长。

BUB澳交所最新价报0.45澳元,过去一年该股下跌约22%。

疫情以来Bubs季度营收变化(图片来源:BUB)

【小编贴士:】手机端阅读时,点击文章页面左上Logo即可返回首页阅读。祝读者朋友天天健康、开心!工作投资顺利。

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询问专业人士。

( 郑重声明:ACB News《澳华财经在线》对标注为原创的文章保留全部著作权限,任何形式转载请标注出处。)