15年间,涨幅100倍的公司们

发布时间:1/11/2024 4:23:29 AM 来源: 浏览:116

近期,外网金融大V@Quartr的一张图在X平台上很火,总结了2008年金融危机以来,回报率超过100倍以上的27家大牛股。

有意思的是,其中大多数都是不出名的小公司,只有英伟达公司 (NASDAQ:NVDA)、奈飞公司 (NASDAQ:NFLX)、达美乐 (NYSE:DPZ)三家出名的大公司,所以我们选取了其中十一家涨幅最大的公司做解析,过去15年里,成长最快的公司都经历了什么?

一、美股XPEL,隐形车衣冠军

Xpel Inc (NASDAQ:XPEL)(XPEL.US)成立于1997年,公司是生产提供汽车漆面保护膜、建筑窗膜以及陶瓷涂层的,近些年公司营收主要是为汽车提供隐形车衣。

从股价表现上看,自2008年以来,上涨了585倍。

2008年时的金融危机导致公司一度在破产边缘,而2009年时,公司CEO用个人贷款拯救了这家公司。同年,XPEL开始进入中国市场,与一些4S店展开合作。

但这不足以令公司快速扩张,真正腾飞的是2018年,新能源汽车的爆发,给这家公司带来巨大的机遇。

得益于特斯拉是公司的大客户,随着特斯拉在全球的销量快速提升,以及国内多家造车新势力也是公司的客户,例如小鹏、高合汽车等的销量增多,给这家公司带来一轮业绩爆发。

由于这家公司2006年就在加拿大创业板上市,在2019年才登陆纳斯达克,所以部分交易软件查询不到以前的股价走势。

二、最强大的英伟达

近15年来,涨幅第二大的是英伟达公司 (NASDAQ:NVDA)(NVDA.US),从2008年金融危机的最低点以来,涨幅最高达到200倍以上,这也是涨幅榜里少数的大市值公司。

英伟达的业务不做过多介绍,可以节选黄仁勋去年在台大的演讲,即可回忆英伟达一路是如何过来的。

黄仁勋称,1993年时创立的英伟达,目标是创建加速计算,首个应用是PC游戏的3D引擎,英伟达发明了非传统的3D方法,大大的降低了成本,之后得到了世嘉的合同。

一年后,英伟达发现这策略是错误的,与Windows系统不兼容,而且技术路线落后的很远,永远无法追上,但完成不了世嘉的合同,英伟达将面临破产。

随后老黄联系了世嘉的CEO,尴尬的承认了自己的技术路线是错误的,而世嘉CEO给了老黄六个月的资金,利用这些资金英伟达推出了Riva 128产品,震惊了3D市场,挽救了处在悬崖边缘的英伟达,并与台积电签订了25年期的合作。

之后,在2007年发明了支持GPU加速的Cuda,但由于研发成本非常高,利润受到巨大打击,英伟达市值一度跌至10亿美金(现在英伟达市值在1.17万亿美金),之后英伟达创建了一个AI开发者会议,通过在全球不断的推广Cuda,应用程度开始出现,实现了令人难以置信的加速。

2012年发明了GTX 580,开启了AI的时代的第一步,当时老黄意识到人工智能学习的潜力,并将英伟达每个方面都转向这个新领域,这决定成就了现在的英伟达。

也就是GTX 580诞生的十年后,ChatGPT的诞生,代表着人类的AI革命开始了,英伟达成为全球AI开发人员的引擎。

三、美股的典型工业股,帕特里克

涨幅第三名的是Patrick Industries Inc (NASDAQ:PATK),这同样是在2008年遇到金融危机时遭受到巨大的打击,但熬过金融危机至今涨超300倍,现在市值并不大,只有21亿美金。

帕特里克成立于1959年,起初作为一个建筑供应分销商,在1968年上市,并通过收购扩大业务范围,包括木质橱柜门产品。在1970年至1990年代,随着住房市场需求增长,公司得到了快速发展,继续通过收购和新产品线,增强了自己的市场份额。

2010年开始,帕特里克再通过不断的收并购,现在公司的收入重心转移到高端房车上,例如房车上的电气和水暖产品,收入几乎来自于北美。

公司将策略定在房车上的原因是,近些年人们的户外出行需求增加,尤其是在2020年疫情之后,很多人无法出远门住酒店,但又有美国政府的经济刺激计划,就会选择买房车,以及房车的消费者一般受到经济周期低迷影响的程度较小,且房车利润率比房屋建筑高一些。

从业绩上看,2010年开始业绩和利润开始双位数增长,营收规模快速扩大,但利润却不高,净利率只有5-6%的水平,还是一门比较苦的生意。

从近两年的涨幅来看,帕特里克并没有下游客户房车制造公司THO和游艇制造公司MBUU涨的多,原因还是利润率比较低,但拉长来看还是有很惊人的回报率。

四、荷兰半导体公司Besi

涨幅第四的是BE Semiconductor Industries NV (AS:BESI),简称Besi,是一家荷兰跨国公司,专门设计和制造半导体设备,成立与1995年5月,自2008年低点以来,涨幅超237倍,目前市值为103亿美元。

目前,Besi已经成为半导体行业的重要参与者,业务主要包括半导体贴片设备、封装设备、电镀设备等,主要服务的客户行业来自于手机、汽车、AI等产品。

公司的贴片设备收入占总营收的80%左右,主要在欧洲、亚太地区、北美经营生产。

从股价上看,2016-2018年是第一轮上涨期,而在2020年新能源汽车芯片需求增加后,公司迎来了第二轮上涨。去年AI大模型出现后,再带来一轮新的AI芯片机遇。

由于公司2002年就在荷兰上市了,所以大部分交易软件上只能看见2016年在欧洲上市的记录。

五、美股的Nexstar传媒公司

涨幅榜第五的是Nexstar Media Group Inc (NASDAQ:NXST),自2008年以来涨幅超过234倍,目前市值为54亿美元,这是现在美国最大的传媒公司之一。

公司成立于1996年,起始于购买了美国宾夕法尼亚州的一家WYOU电视台,自创立以来,Nexstar 不断进行扩张,例如1997年收购了宾夕法尼亚州Erie的WJET-TV,1998年收购了美国广播集团旗下的三个电视台,以及1999年收购了纽约的WROC-TV。

2003年之后,公司收购了Quorum及其拥有的10家电视台。

值得注意的是,公司的重要转折点在2006年,Nexstar开创性的要求付费电视服务支付本地节目再传输费,这不仅让公司新增一项高额收入,还令美国本土的所有广播公司都受益,现在这项费用模式也成为美国广播公司的主要收入来源。

2006年,公司再收购了两家电视台的经营权,开始组建地方广播和电视媒体团队,为广告客户提供优质的本地广告机会的平台。

2016年,公司收购了71个Media General的电视台和数字媒体资产,成为美国最大的本地媒体公司之一。2019年,再收购了Tribune Media,成为拥有200个广播站,成为美国最大的本地电视广播和媒体公司。

近几年,公司继续通过收购的方式进入多媒体网络,例如the hill等。

从业绩上看,这家公司过去16年的收入和利润都保持在双位数的增长,而近三年净利率保持在18%左右。

=========================================

新年大促中!2024年新挑战新机遇,InvestingPro助你运筹帷幄,点击开启全年最低价!

=======================================

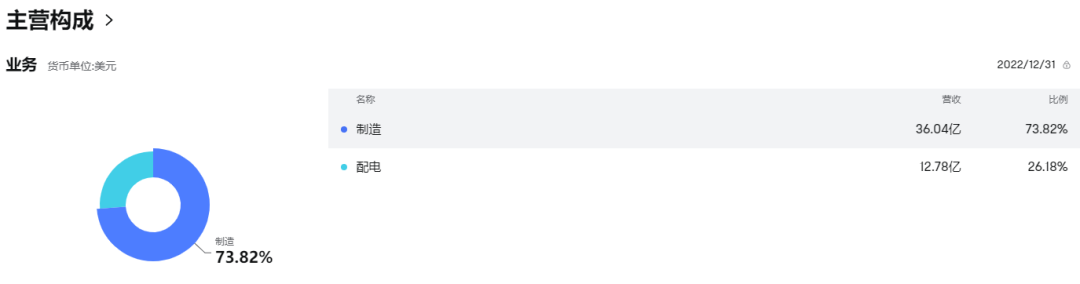

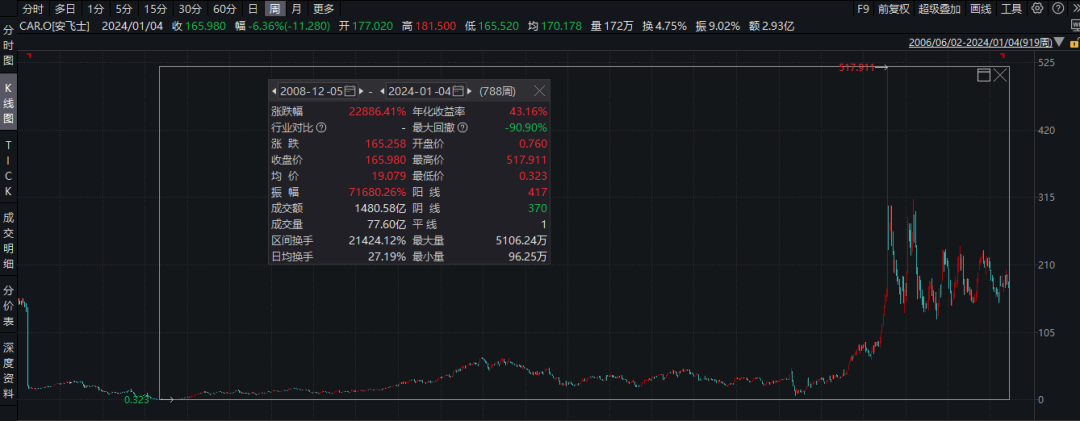

六、美股的汽车租赁商安飞士

涨幅第六的是安飞士 (NASDAQ:CAR),自2008年以来涨超232倍,目前市值为60亿美元。公司成立于1946年,最初是在机场开设的汽车租赁业务,主要服务于旅游行业。

随后,公司经历了多次重要的发展和转变,在2006年时,Avis与Budget合并,成立了现在的Avis Budget Group,成为世界第二大汽车租赁公司。公司通过汽车租赁行业的忠诚度计划,革新了汽车租赁行业,并率先在APP上提供租赁服务,成为龙头。

公司过去的成长很大程度上得益于战略性收购,例如,2013年时,公司以5亿美金收购了共享汽车公司Zipcar,2015年收购了意大利第四大汽车租赁公司。

至今,Avis在180个国家拥有11000个租赁地点,提供汽车和卡车租赁,以及即时共享汽车服务。

从业绩上看,公司真正的爆发是2021年开始,疫情褪去后,营收恢复到往年水准的同时,利润实现高增长,较疫情前的2019年增长了1倍以上,原因是公司实施了降本增效,以及新能源汽车爆发后,电车租赁的成本低一些,利润就爆发了。

七、美股的德康医疗

涨幅第七名的是德康医疗 (NASDAQ:DXCM),这家公司会比其他几家小公司更出名一些,自2008年以来涨幅超过200倍,市值在471亿美元。

公司推出了全球首个实施综合CGM系统,业务拓展到52个国家。推出了重大技术创新,例如2015年,公司的G5设备获得批准,特点是集成了蓝牙技术,可以将数据传输到移动设备中。

令公司股价大涨的是2021-2022年,公司的G7设备获得批准,成为美国公认最精确的血糖仪设备,公司的设备为糖尿病领域贡献十分之多。

从业绩上看,过去15年的业绩都保持在双位数的快速增长,营收从2008年的0.1亿美元增长至22年的30亿美元以上。

八、德国股市的Sartorius

德国的Sartorius AG (ETR:SATG)自2008年以来涨超190倍,目前市值为95亿美元。

公司成立于1870年,最初作为一个精密机械车间,随后发展成为一个家族企业,公司逐渐转型,专注于为生物制造行业提供技术解决方案。

在2007年时,公司将生物技术部门于法国的生物技术公司Stedim合并,形成了SSB,成为生物制药行业的领先技术供应商。

在这次重要的合并之后,公司也通过了多次的全球收购,2007年至2021年,总共收购了10家公司,其中包括来自于瑞士、芬兰、北美、以色列、美国、德国等地的细胞仪公司。

主要增长动力来源于战略性的收购,扩大产品组合后,公司对新市场的拓展,以及公司生物制药研究和生产等方面。

从业绩上看,过去十几年的增长速度保持在双位数,个别年份的2015年和2021年的增长比较快,毛利率在50%左右。

九、英国股市的Ashtead Group

英国的Ashtead Group (LON:AHT)自2008年以来,涨超170倍,目前市值为300亿美元。

在1990年代,Ashtead Group在英国市场经历了显著的增长,通过收购和新建地点相结合的方式,占据了英国设备租赁市场的重要份额。关键的收购包括Leada Acrow和McLean Rentals,分别扩大了其在英国和美国的覆盖范围

2000年代是公司进一步扩张的时期。

重要的收购包括1990年的Sunbelt Rentals、2000年Rentokil Initial plc在美国的设备租赁业务、以及2006年的NationsRent Inc,使其成为美国第二大设备租赁公司。该公司还扩展到加拿大市场,2017年通过收购新增了30个地点,使其加拿大业务规模翻倍。

近年来,Ashtead Group的增长主要由其在美国的大型项目推动。这一领域已成为公司重要的增长驱动力,Ashtead在这一部分的市场份额翻了一番。

近十几年来的增速保持在20%左右,利润增速为20-30%,公司的毛利率高达95%,净利率为16%。

十、加拿大的软件公司CSU

Constellation Software Inc (TSX:CSU)自2008年以来涨超170倍,目前市值为525亿美元,主要提供市场服务、例如通讯、信用社、政府企业等。

公司的第一次收购是在1995年,收购了提供北美公共交通机构固定路线调度软件的Trapeze。紧接着,在1996年收购了专注于公用事业行业软件解决方案的Harris Computer Systems。

公司的增长策略主要通过收购来实现,尤其是在垂直市场软件行业的企业。

公司以其长期稳定的企业家精神和专业知识,使其成为VMS公司寻求出售时的首选对象。公司的现金流增长也支持了进一步的收购计划。例如,Constellation Software的最后一次主要收购发生在2022年4月,其全资子公司Volaris Group收购了一家资产管理软件提供商。

近些年公司的增长保持在双位数,平均增长15%以上。

十一、英国科学仪器设计商JDG

英国公司Judges Scientific Plc (LON:JDG)自2008年以来涨超160倍,市值为8亿美元左右。

主要专注于科学仪器的设计和生产。过去十几年来,该公司通过收购和在其行业内的有机增长实现了显著的发展。

公司成立于2002年,但直到2005年5月通过收购Fire Testing Technology才正式进入科学仪器领域。公司又陆续将14家其他公司纳入其旗下,采用“买入并建设”策略。

这种策略涉及以合理的估值(通常是EBIT的三到六倍)购买公司,并在公司内部实现增长。他们的目标是已经成功且稳定的公司,提供一个环境,让收购回来的公司,在JDG的管理下得到更好的发展。

公司主要的增长动力:

1、在高等教育的长期扩张和全球对优化的驱动下,实现了稳定的有机增长。这种增长进一步得到了其在研发方面的投资支持,这部分投资占到了其收入的5%到6%。

2、收购策略,公司遵循独特的资本配置策略,专注于收购其他公司而不是大量投资于现有业务。他们购买的公司具有高现金转换率(约90%)和可管理的债务水平,然后将这些公司增长并整合到其投资组合中。

由于这家公司能查询到的数据较少,只能看到近5年来的业绩情况。

结语

以上11家公司里,大致上都有一个特点,即是通过不断的收并购小公司扩大增强公司在行业中的地位,且业务发展均是平稳向上的。

这也说明一件重要的事,这些公司过去股价虽然间中会随股市波动,但能录得逾百倍的长期回报,始终离不开不断向好的基本面。